디지털 금융업체 소파이 테크놀로지스(SOFI)의 주가가 회사의 실적 호조와 연간 전망치 상향 소식에 힘입어 주가가 약 16% 상승하였었죠. (다시 약 10% 하락했지만) 이번 포스팅에서는 SoFi의 2023년도 2분기 실적이 어땠는지 분석해보고자 합니다.

SoFi 2분기 실적 결과

| 예측치 | 실제 발표치(작년) | |

| 매출 | $486M | $498M(363M) |

| EPS | -0.07$ | -0.06$(-0.12) |

이번 실적 발표에서도 지난 1분기에 이어 EBITDA의 성장을 볼 수 있었습니다. SoFi는 아직 적자 기업이기 때문에 EBITDA를 이용하여 기업의 수익 능력을 알아볼 수 있는데요, 1분기의 연간 성장률은 8.4배($9 > $76), 이번 2분기에는 3.8배($20 > $77) 성장을 했습니다. 참고로 지난 4분기에서도 전년 대비 14배의 성장을 기록하였습니다.

매출의 계산

ⓐ Total Revenue

(전체 매출)

ⓑ Gross Profit

= Total Revenue - COGS(Cost of Goods Sold)(매출 원가)

ⓒ Operating Income

(영업 이익)

=Gross Profit - Operating expense(영업 지출 : 급여, 복리 후생, 광고비 등) - SG&A(판관비)

ⓓ EBITDA

=Operating Income + 영업 외 수익

ⓔ Net Income

(순이익) = EBITDA - Tax - depreciation & amortization(감가상각비)

SoFi 2분기 신규 가입자수와 금융 상품의 성장

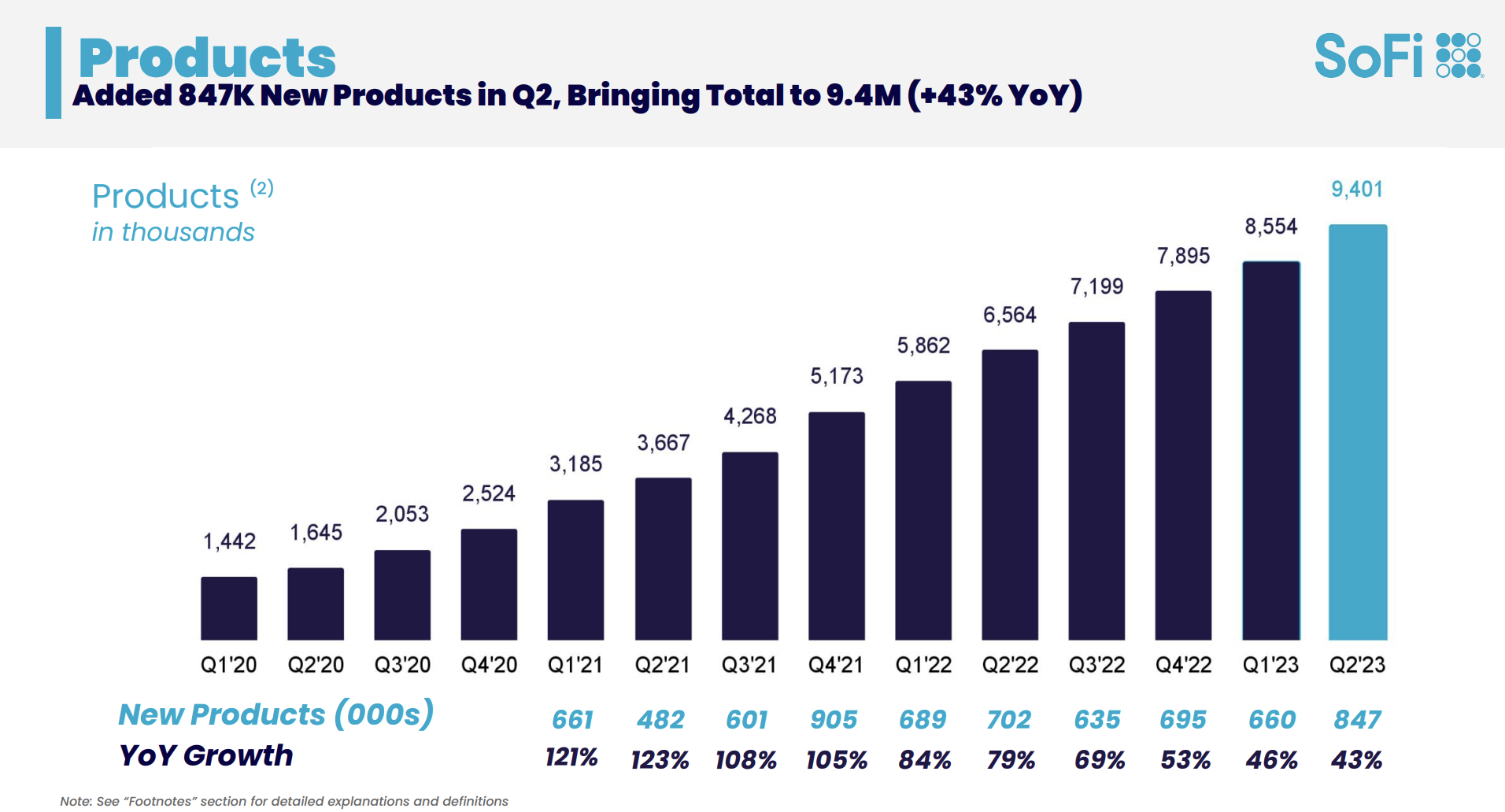

(1) 584,000명 이상의 신규 회원을 추가하여 전년 대비 44% 증가한 약 624만 명의 총회원으로 분기를 마감했습니다. 지난 분기 대비 성장률은 둔화되었지만, 실제 회원수 상승 폭은 역대급이었네요. 또한 분기 동안 거의 (2) 660,000개의 신제품을 추가했으며 연간 46% 증가한 약 860만 개의 총 제품으로 마감했습니다. 수익 대비 비용 비율은 연속적으로 약 100bp, 전년 대비 약 475bp 감소했습니다."라고 말하였습니다.

(1) 회원수의 증가 : 584,000명 신규 회원 추가/ 전년 대비 44% 증가

(2) 판매 상품의 증가 : 847,000개의 신제품을 추가했으며 연간 43% 증가

SoFi의 판매 상품에는 금융 서비스 부문과 대출 부문의 상품으로 나뉘어 집니다.

먼저, 금융 서비스 부문에서 총 상품은 2022년 2분기 536만 개에서 789만 개로 전년 대비 47% 증가했습니다. 대출 상품은 주로 개인 대출에 대한 지속적인 기록적인 수요에 힘입어 전년 대비 25% 증가한 150만 개의 상품을 기록했습니다.

SoFi 2분기 대출 부문 실적 결과

| 2022년 2분기 | 2023년 1분기 | 2023년 2분기 | |

| 개인 대출(000s$) | 2,417,849 | 2,951,358 | 3,740,981 |

| 학자금 대출(000s$) | 398,722 | 525,373 | 395,367 |

| 주택 대출(000s$) | 332,047 | 89,787 | 243,123 |

| 순 매출(000s$) | 250,681 | 325,086 | 322,238 |

| 직접 귀속 비용(000s$) | 108,690 | 115,188 | 138,929c |

| 공헌 이익(000s$) | 141,991 | 209,898 | 183,309 |

2023년 2분기 37억 달러에 달하는 기록적인 개인 대출은 전년 동기 대비 13억 달러(54%) 증가했으며 전 분기 대비 26% 증가했습니다. 3억 9,500만 달러 이상의 2분기 학자금 대출 규모는 전 분기 대비 하락한 39억 달러로 발표했습니다. 현재 미국 학자금 대출 상환과 관련하여, 미국 대법원에서 지난 6월 30일 바이든의 학자금 대출 탕감 정책에 대해 위헌을 판결 내렸습니다. 하지만 다시 바이든 정부에서는 소득별로 학자금 대출 탕감 프로그램을 새롭게 계획 중이라고 합니다.

SoFi 2분기 금융 서비스 부문 실적 결과

| 2022년 2분기 | 2023년 1분기 | 2023년 2분기 | |

| 순 매출 (000s$) | 30,363 | 81,101 | 98,052 |

| 직접 귀속 비용 (000s$) | 84,063 | 105,336 | 102,399 |

| 공헌 이익(손실) (000s$) | (53,700) | (24,235) | (4,347) |

금융 서비스 부문 순 매출은 2023년 2분기에 전년도 총 3,036만 달러보다 244% 증가한 9,805만 달러를 기록했습니다. 금융 서비스 부문 기여 손실은 434만 달러로 전년도 분기의 5,370만 달러 손실보다 획기적으로 개선되었습니다. 이는 금융서비스 사업을 효율적으로 확장함에 따라 운영 레버리지가 증가하는 것과 함께 해당 부문의 수익 창출이 지속적으로 개선된 결과라고 하였습니다.

소파이의 주요 비즈니스 모델은 교차 판매(FSP)입니다. 금융 서비스 상품에 가입하기 위해 소파이에 유입된 회원들이 대출을 받을 수 있도록 하는 선순환 구조지요.

SoFi 2분기 기술 플랫폼 부문 실적 결과

| 2022년 2분기 | 2023년 1분기 | 2023년 2분기 | |

| 순 매출 (000s$) | 83,899 | 77,877 | 87,623 |

| 직접 귀속 비용 (000s$) | 62,058 | 63,030 | 70,469 |

| 공헌 이익(손실) (000s$) | 21,841 | 14,857 | 17,154 |

공헌 이익 = 매출액 - 변동비

※ 변동비 : 매출액의 증감에 비례해서 늘어나거나 줄어드는 비용(재료비, 연료비 등)

※ 고정비 : 매출액의 증감과 관계없이 일정하게 발생하는 비용(인건비, 임차료, 감가상각비 등)

위의 직접 귀속 비용은 소파이의 상품을 판매, 운영하는데 직접적인 관련이 있는 비용입니다.

2023년 1분기 기술 플랫폼 부문 순매출 8,762만 달러는 전년 대비 4.4% 증가하였네요. 기술 플랫폼의 총 클라이언트 계정은 전년 대비 11% 증가하여 1억 2900만 개를 기록하였습니다.

SoFi 2023년 FY 가이던스

이번 소파이의 2분기 실적 발표 후 주가 상승을 견인한 가장 큰 이유는 바로 23년 가이던스입니다. 2023년 전체 연도의 조정 순 매출과 연간 조정 EBITDA를 상향 조정하였네요. 지난 분기에서는 바로 이 가이던스 때문에 폭락을 하였던 것에 대비됩니다. 또한 2023년 4분기에는 순이익이 플러스로 전환될 것으로 예상하고 있습니다.

마치며

SoFi는 이번 분기에도 역시 기대에 만족한 실적을 보여줬네요. 바이든 행정부의 학자금 탕감 프로그램 계획의 향방에 따라 리스크는 여전히 존재하지만, 어떻게 보면 바이든 행정부의 과잉 재정 정책(FE)으로 미국의 경제가 순항하고 있는 것은 사실이죠. (이걸 고맙다고 해야 하나...)

어제 장 후에 국가신용평가사 피치에서 미국의 신용등급을 하락 발표하였습니다. 단기적으로 부정적인 영향을 미치겠지만, 시장이 장기적으로 어떤 반응을 보일지 아무도 모릅니다. 시장의 반응에 일희일비하지 않고 자신의 투자 원칙에 따라 대응할 필요가 있겠습니다.

'경제적자유를 꿈꾸는 봄파 > 주식 투자' 카테고리의 다른 글

| [테슬라] 2023년 3분기 테슬라 실적 결과 분석 (52) | 2023.10.19 |

|---|---|

| [TESLA] 테슬라 2023년 3분기 인도량 발표 (34) | 2023.10.03 |

| [테슬라] 2023년 2분기 실적 발표 결과 분석 (26) | 2023.07.20 |

| [TSLA] 테슬라 2023년 2분기 인도량 발표 (21) | 2023.07.04 |

| [테슬라 뉴스] 5월 넷째 주 : 모델Y 베스트셀링카, HW4.0/ 포드 파트너십 (24) | 2023.05.26 |

댓글