디지털 금융업체 소파이 테크놀로지스(SOFI)의 3분기 실적 결과가 발표되었습니다. 2분기에 이어 매출과 EPS의 예측치 상회에 2023년 가이던스까지 상향한 결과 실적 발표 후 약 10% 주가가 상승하고 있습니다. (그리고 또 떨어질껀 아니지....?) 이번 포스팅에서는 SoFi의 2023년도 3분기 실적이 어땠는지 분석해보겠습니다.

SoFi 3분기 실적 결과

2023년 3분기동안 SoFi는 가이던스 대비 매출액과 주당순이익(EPS) 모두 상회하는 실적을 보여주었습니다. 구체적인 수치는 아래 표와 같습니다. 지금의 추세대로라면 내년에는 조심스럽게 흑자 전환(EPS 기준)을 기대해볼만 하겠네요.

| 예측치 | 실제 발표치(작년) | |

| 매출(GAAP) | $511M | $537M(424M) |

| EPS(Non-GAAP) | -0.09$ | -0.03$(-0.09) |

이번 실적 발표에서도 SoFi는 꾸준한 EBITDA의 성장 보여줬습니다. SoFi는 아직 적자 기업이기 때문에 EBITDA를 이용하여 기업의 수익 능력을 알아볼 수 있는데요, 지난 분기에 비해 $21M 상승한 수치입니다. 이는 작년 2분기의 EBITDA에 맞먹네요.

매출의 계산

ⓐ Total Revenue

(전체 매출)

ⓑ Gross Profit

= Total Revenue - COGS(Cost of Goods Sold)(매출 원가)

ⓒ Operating Income

(영업 이익)

=Gross Profit - Operating expense(영업 지출 : 급여, 복리 후생, 광고비 등) - SG&A(판관비)

ⓓ EBITDA

=Operating Income + 영업 외 수익

ⓔ Net Income

(순이익) = EBITDA - Tax - depreciation & amortization(감가상각비)

SoFi 3분기 신규 가입자수와 금융 상품의 성장

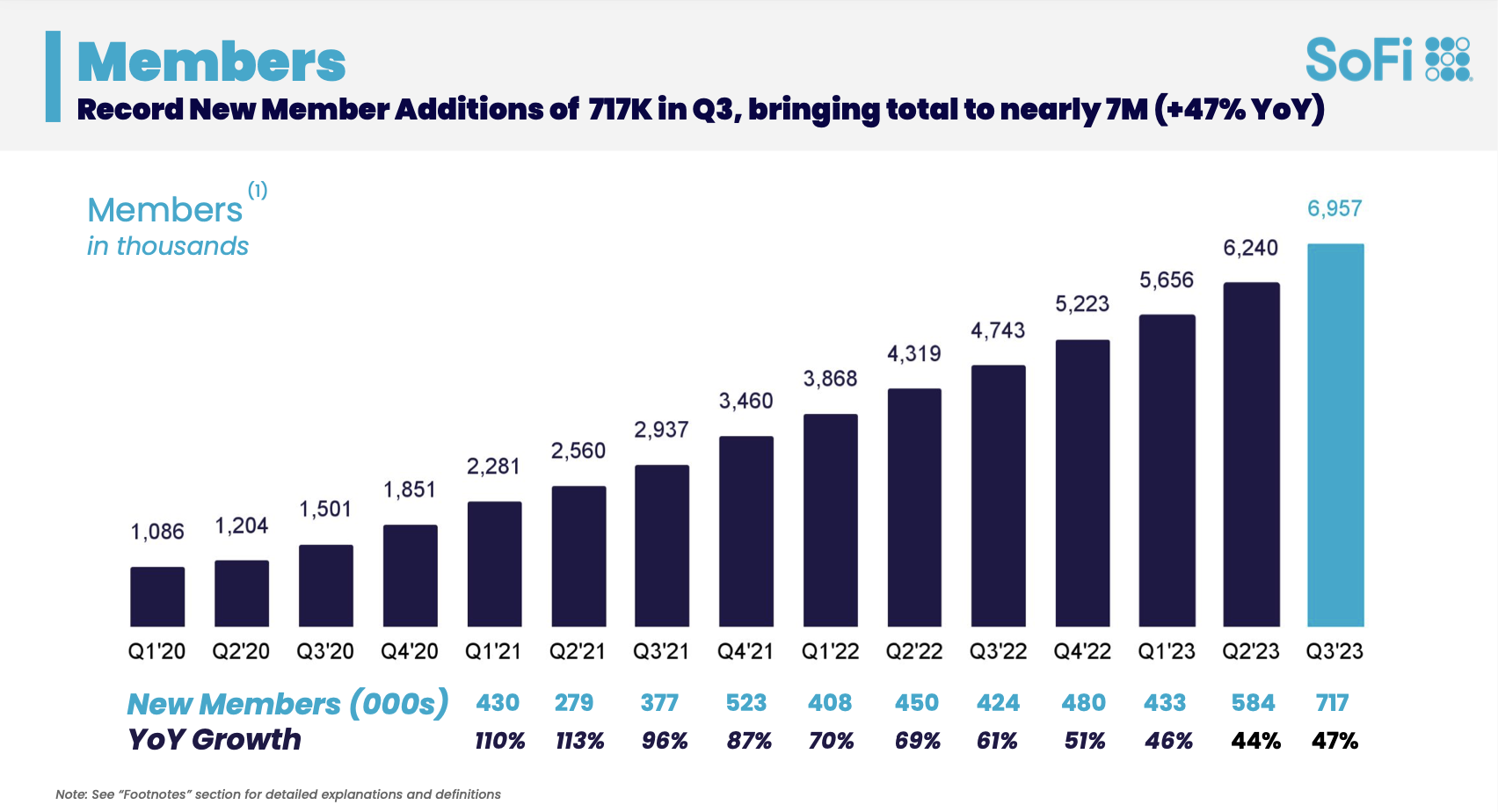

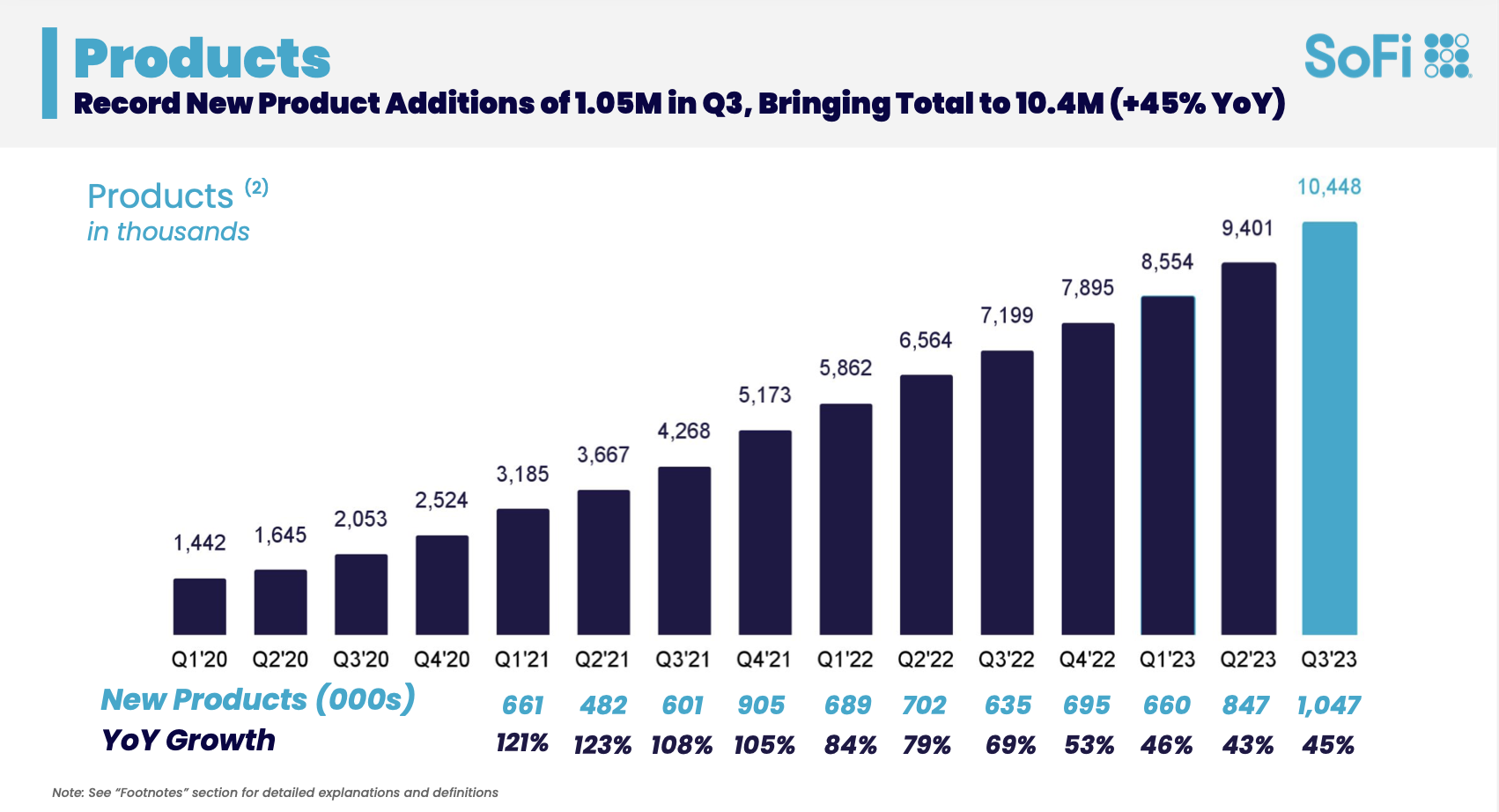

(1) 717,000명 이상의 신규 회원을 추가하여 전년 대비 47% 증가한 약 696만 명의 총회원으로 분기를 마감했습니다. 정말 꾸준히 상승률로 회원수가 증가하고 있네요. 또한 분기 동안 거의 (2) 상품 수 역시 약 100만개를 추가했으며 연간 47% 증가한 약 1,040만 개로 마감했습니다.

(1) 회원수의 증가 : 717,000명 신규 회원 추가/ 전년 대비 47% 증가

(2) 판매 상품의 증가 : 1,047,000개의 신제품을 추가했으며 연간 45% 증가

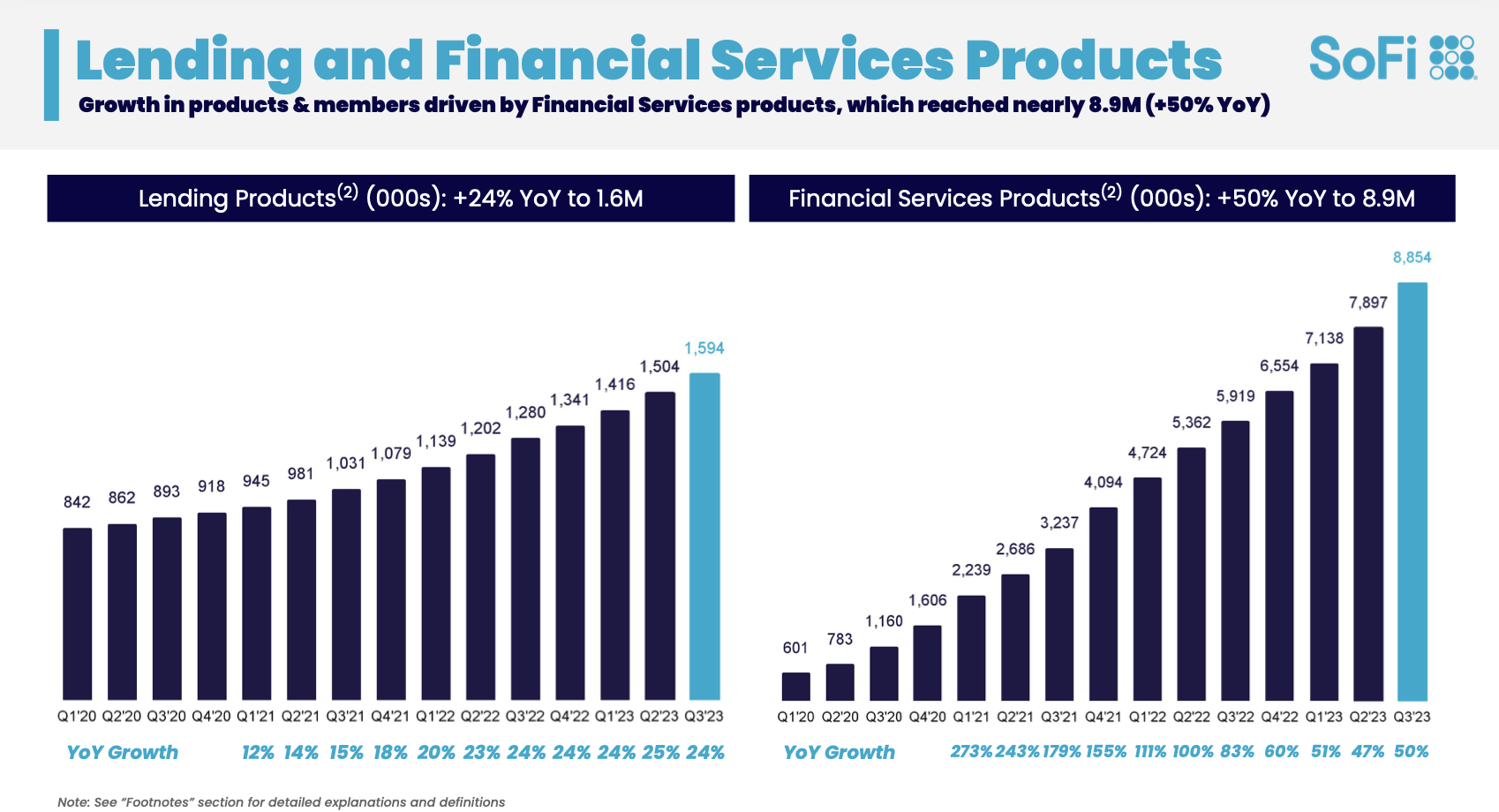

SoFi의 판매 상품에는 금융 서비스 부문과 대출 부문의 상품으로 나뉘어 집니다.

먼저, 금융 서비스 부문에서 총 상품은 2023년 2분기 591만 개에서 885만 개로 전년 대비 50% 증가했습니다. 대출 상품은 주로 개인 대출에 대한 지속적인 기록적인 수요에 힘입어 전년 대비 24% 증가한 159만 개의 상품을 기록했습니다.

SoFi 3분기 대출 부문 실적 결과

| 2022년 3분기 | 2023년 2분기 | 2023년 3분기 | |

| 개인 대출(000s$) | 2,809,759 | 3,740,981 | 3,885,967 |

| 학자금 대출(000s$) | 457,184 | 395,367 | 919,330 |

| 주택 대출(000s$) | 216,246 | 243,123 | 355,698 |

| 순 매출(000s$) | 296,965 | 322,238 | 342,481 |

| 직접 귀속 비용(000s$) | 116,403 | 138,929 | 138,525 |

| 공헌 이익(000s$) | 180,562 | 183,309 | 203.956 |

공헌 이익 = 매출액 - 변동비

※ 변동비 : 매출액의 증감에 비례해서 늘어나거나 줄어드는 비용(재료비, 연료비 등)

※ 고정비 : 매출액의 증감과 관계없이 일정하게 발생하는 비용(인건비, 임차료, 감가상각비 등)

위의 직접 귀속 비용은 소파이의 상품을 판매, 운영하는데 직접적인 관련이 있는 비용입니다.

2023년 3분기, 대출의 모든 부분에서 전 분기 대비 좋은 실적을 냈습니다. 특히 이번 10월부터 지난 3년 이상 중단됐었던 학자금 대출 상환이 시작되자, SoFi에서 학자금 대출을 받아 상환을 하게 됨으로써 매출에 긍정적인 영향을 주었습니다.

SoFi 3분기 금융 서비스 부문 실적 결과

| 2022년 3분기 | 2023년 2분기 | 2023년 3분기 | |

| 순 매출 (000s$) | 48,953 | 98,052 | 118,247 |

| 직접 귀속 비용 (000s$) | 101,576 | 102,399 | 114,987 |

| 공헌 이익(손실) (000s$) | (52,623) | (4,347) | 3,260 |

금융 서비스 부문 순 매출은 2023년 3분기에 전년도 총4,895만 달러보다 242% 증가한 11,824만 달러를 기록했습니다. 그 결과 드디어 금융서비스 부분에서도 공헌 이익이 흑자 전환하였네요. 이는 의미하는바가 큽니다. 대출 의존적인 사업구조에 탈피하여 더욱 안정적인 사업을 할 수 있게 되었죠.

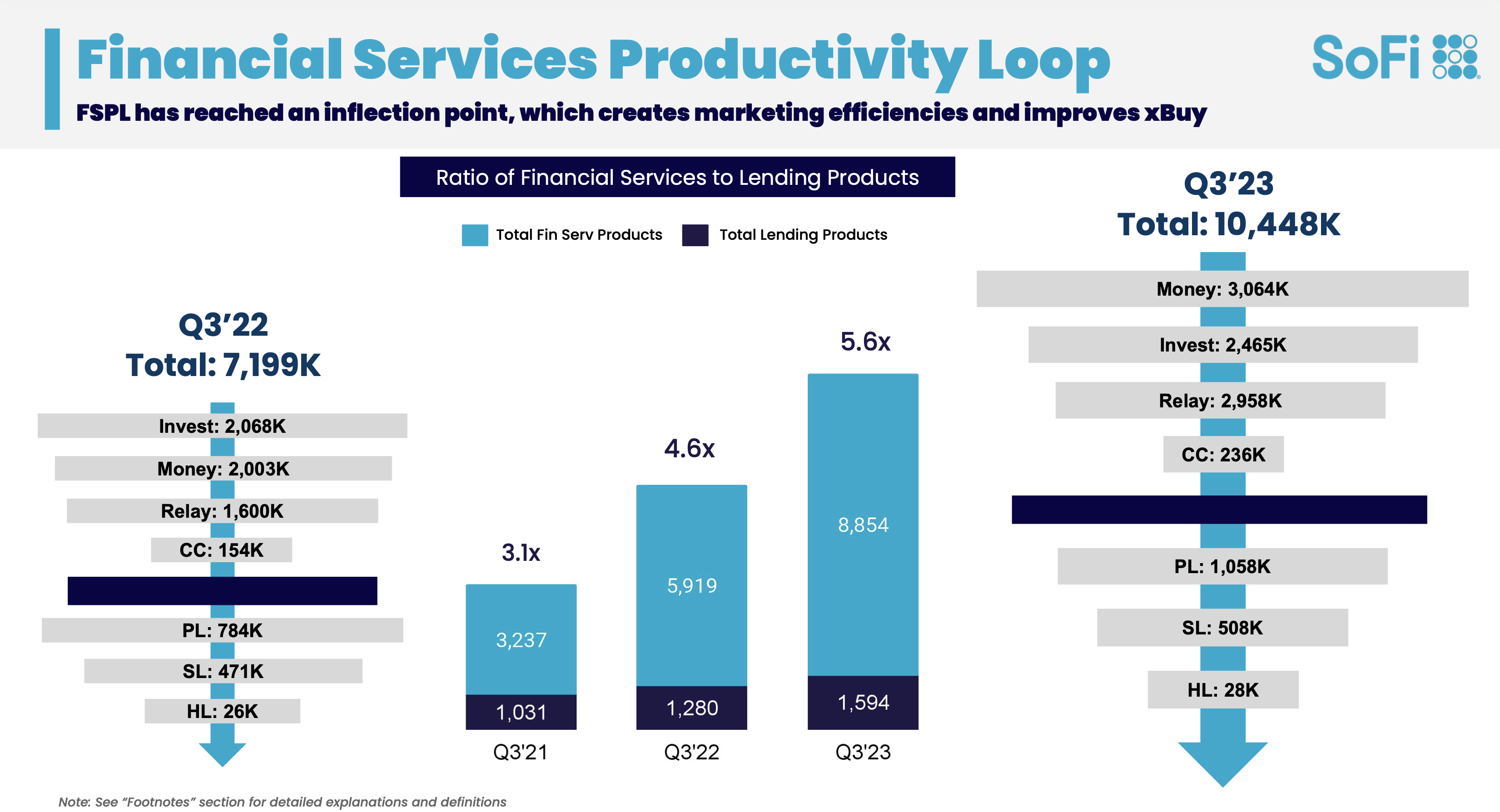

소파이의 주요 비즈니스 모델은 교차 판매(FSP)입니다. 금융 서비스 상품에 가입하기 위해 소파이에 유입된 회원들이 대출을 받을 수 있도록 하는 선순환 구조지요. 앞에서 정리한 금융 서비스와 대출 서비스의 실적 결과에서 볼 수 있듯이, 꾸준하게 성장하고 있습니다.

SoFi 3분기 기술 플랫폼 부문 실적 결과

| 2022년 3분기 | 2023년 2분기 | 2023년 3분기 | |

| 순 매출 (000s$) | 84,777 | 87,623 | 89,923 |

| 직접 귀속 비용 (000s$) | 65,241 | 70,469 | 57,732 |

| 공헌 이익(손실) (000s$) | 19,536 | 17,154 | 32,191 |

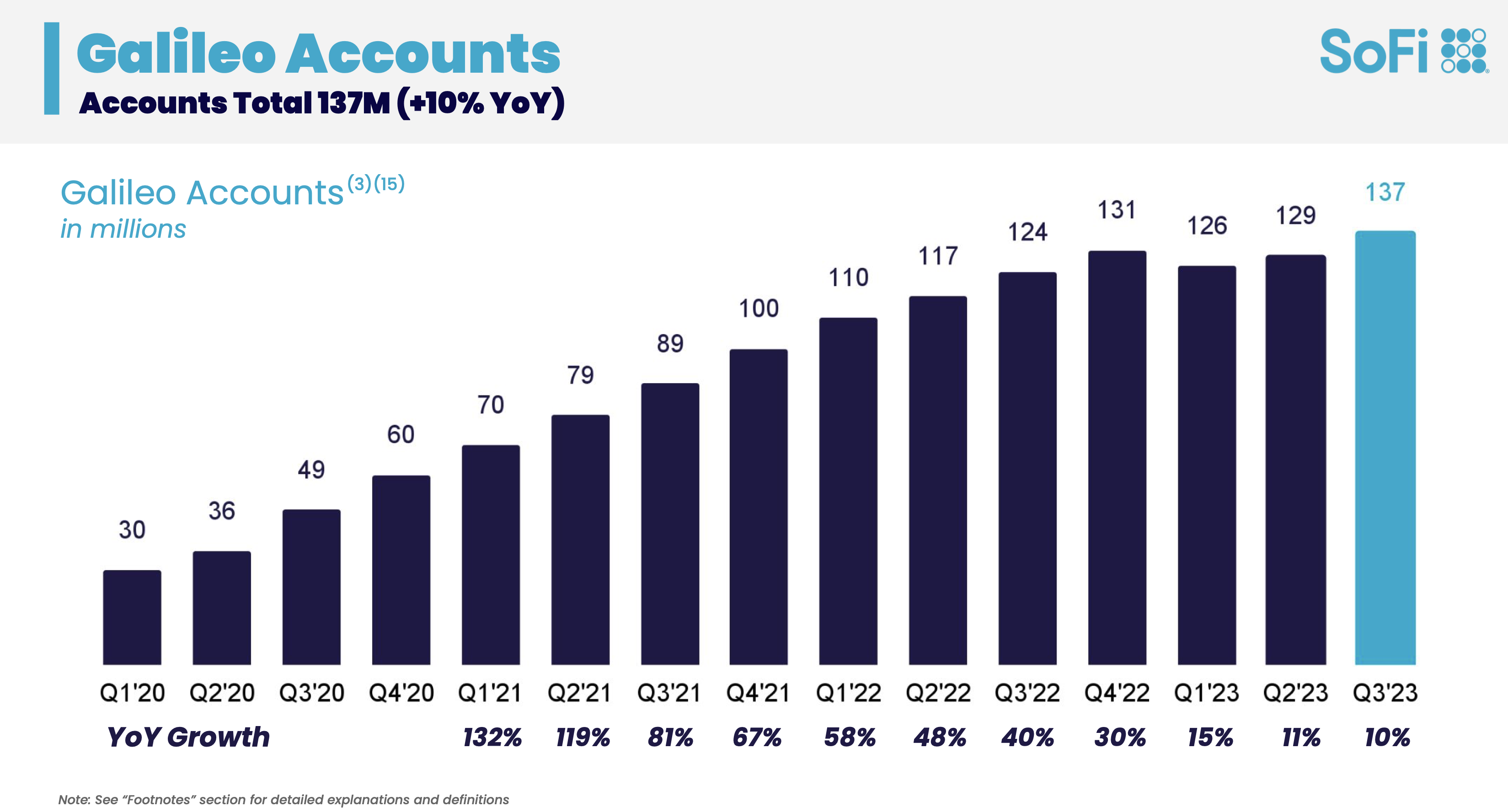

2023년 3분기 기술 플랫폼(갈릴레오) 부문도 다른 비지니스 부분에 비해 미약하지만 조금 상승을 하였습니다. 이 기술 플랫폼의 총 클라이언트 계정수는 전년 대비 10% 증가하여 1억 3700만 개를 기록하였습니다.

SoFi 2023년 FY 가이던스

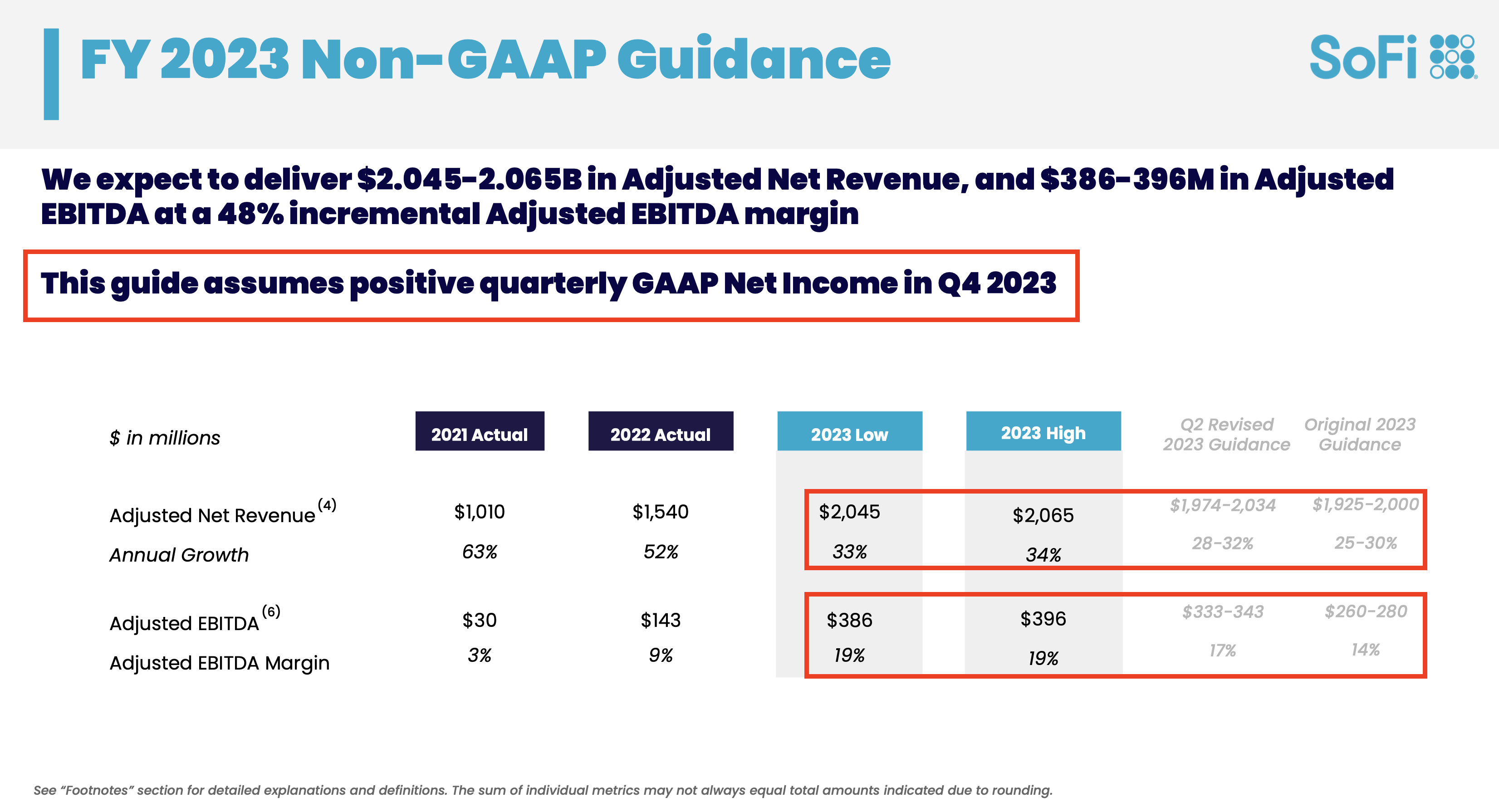

소파이는 향후 실적에 대한 자신감도 드러냈습니다. 연간 매출 가이던스를 종전 19억7400만~20억3400만달러에서 20억4500만~20억6500만달러로 상향 조정했다. 또한 지난 분기의 가이던스에도 말했듯, 2023년 4분기에는 순이익(GAAP 기준)이 플러스로 전환될 것으로 다시 한 번 예측하고 있네요.

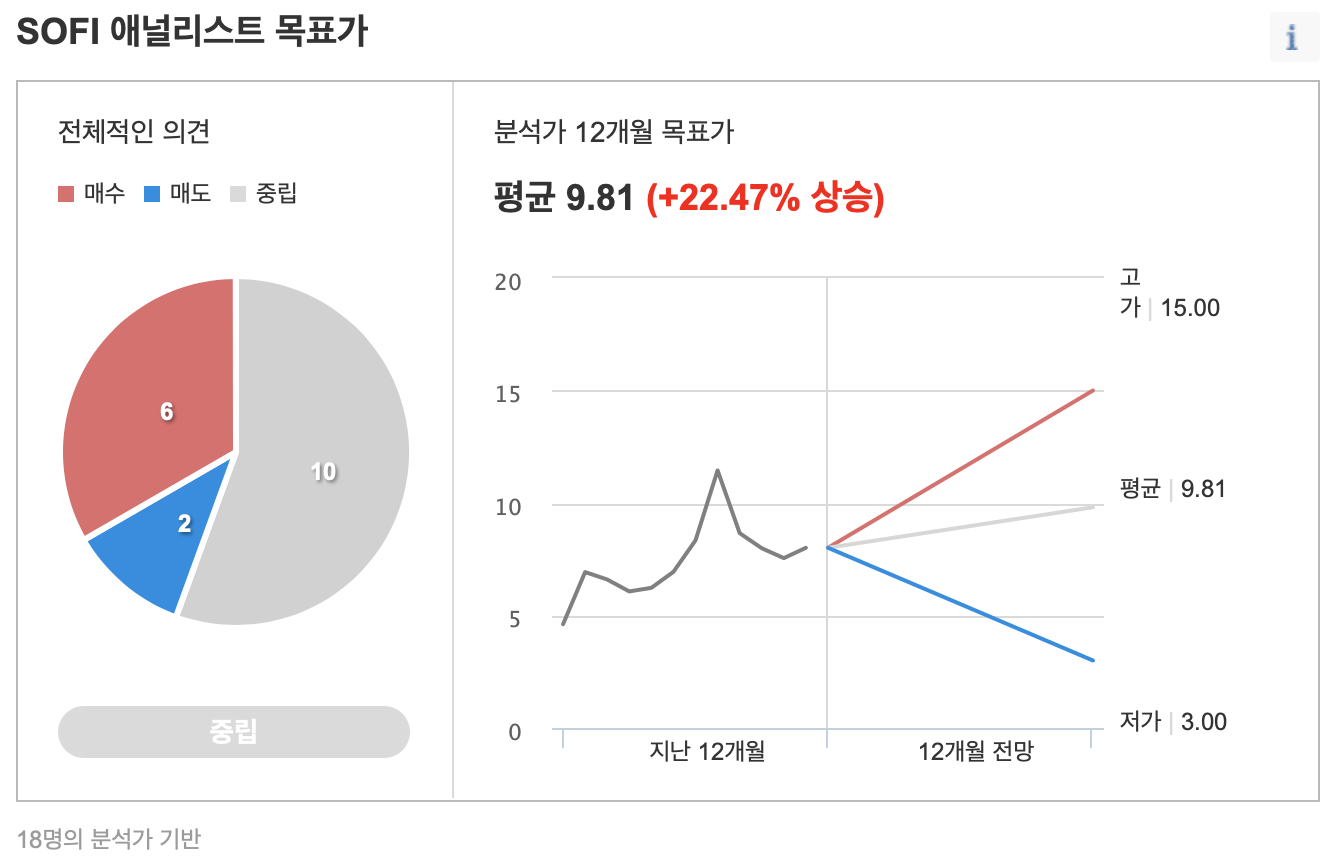

SoFi 목표가

소파이는 불확실한 시장 상황에서도 지속적으로 성장성을 보여주었습니다. 특히 이번 분기에서는 비대출 사업 부분에서의 실적은 유의미하였다고 생각합니다. 더불어 소파이는 불확실한 시장 속에서 대응 가능한 현금 흐름을 20억 달러 확보되어 자본 상태에 대한 우려가 어느정도 해소되었습니다. (하지만 여전히 자기 자본 대비 부채가 더 많습니다. 여기에서 많아진 부채는 빚(debt)이 아니라 예금 등 타인에게 돌려줘야 할 부채(liability))

소파이의 목표 주가는 $9.81 정도이며 현 주가 대비 약 20%의 상승 여력이 있네요. 하지만 이는 18명이 분석한 애널리스트의 목표 주가라는 사실입니다. 지금과 같이 지속적으로 성장을 하는지, 다음 분기에도 금융 서비스 부분에서 흑자를 기록할지, 가입자 수는 꾸준히 늘어나는지 지켜봐야겠습니다.

'경제적자유를 꿈꾸는 봄파 > 주식 투자' 카테고리의 다른 글

| [SoFi] 소파이 2023년 4분기 실적 결과 분석 (4) | 2024.01.30 |

|---|---|

| 사이버트럭 주요 특징과 제원 및 가격 정보(F-150 라이트닝 비교) (54) | 2023.12.01 |

| [테슬라] 2023년 3분기 테슬라 실적 결과 분석 (52) | 2023.10.19 |

| [TESLA] 테슬라 2023년 3분기 인도량 발표 (34) | 2023.10.03 |

| [SoFi] 2023년 2분기 소파이 실적 결과 분석 (24) | 2023.08.02 |

댓글